Comment frapper fort pour empêcher l’économie de tomber dans la déflation lorsque tous les autres moyens d’action sont épuisés. B. Bernanke et V. Reinhart répondent à cette question dans deux papiers célèbres de 2002 et 2004 ( Conducting monetary policy at very low short-term interest rates et Deflation: Making Sure "It" Doesn't Happen Here). La pratique a depuis rejoint la théorie.

Cette article est la suite de Quantitative Easing : comment ? (1)

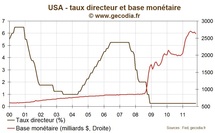

Le dernier étage et le plus puissant est l’augmentation du bilan de la banque centrale, soit le cœur du quantitative easing (QE).gecodia.fr/tags/quantitative+easing/ . Celle-ci peut facilement influencer le niveau de liquidité circulant dans l’économie à travers la base monétaire ou la monnaie banque centrale. En faisant tourner la planche à billet (de façon moderne, cela se fait en déposant la monnaie créée directement dans les comptes des banques privées de façon électronique), la banque centrale peut agir pour acheter les actifs qu’elle souhaite ou bien prêter à qui elle souhaite.

Ce quantitativisme influe sur l’économie à travers plusieurs canaux. Premièrement, les établissements financiers (dépositaires finaux de la monnaie créée) sont en situation durable d’excès de liquidité.

L’excès de liquidité permet donc de diminuer le risque associé à certains actifs mais aussi rend les banques moins averses aux risques (plus de problèmes de refinancement). L’objectif visé au final est que la liquidité soit réinvestie dans des actifs plus rémunérateurs. Ainsi, les primes de risques (car actifs moins risqués) sur le crédit au secteur privé sont réduite et l’activité économique est stimulée.

De plus, le QE permet aussi d’ancrer les anticipations de taux en complément d’une politique de modification des actifs détenue au bilan (cf. article Quantitative Easing : comment ? (1)).

Le quantitativisme permet de monétiser la dette publique. En effet, tant que les marchés peuvent anticiper un taux d’intérêt à court terme positif, le gouvernement doit se financer à un taux positif. Ce coût est une taxe différée sur l’activité économique future.

Pour Bernanke et Reinhart, le QE permet de réduire le coût de l’endettement public (baisse des taux longs, taux courts à presque zéro) et donc le coût d’une relance budgétaire. On est donc toujours dans une optique de stimulation de l’économie. Le QE doit être replacé dans son contexte, soit une économie au bord de la déflation. Dans cet environnement, l’effet inflationniste du QE (la taxe inflationniste) est pleinement assumé. Toutefois, les auteurs ne parlent que d’acheter de la dette sur le marché secondaire et non de financer directement l’Etat. La planche à billet à ses limites.

Il faut noter que les effets inflationnistes de ces mesures sont très incertains. Malgré 30 trillions de yen de liquidité injectée avec la planche à billet (8 % du PIB en 2006), l’inflation au Japon est restée négative de fin 1999 jusqu’au choc pétrolier de 2007-2008. La Grande Récession l’a ensuite refait largement plonger. Le lien entre masse monétaire et inflation est considéré comme très lâche par les deux auteurs (conformément à la doctrine de la Fed).

A noter aussi que le rôle du dollar est abordé même si la politique de change est du ressort du gouvernement et non de la Fed. Ben Bernanke souligne qu’une dépréciation de la devise permet de stimuler l’économie et la création monétaire. Ceci a participé à sortir l’économie américaine de la Grande Dépression en 1933-1934 (baisse de 40 % de la valeur du dollar face à l’étalon-or).

Cette article est la suite de Quantitative Easing : comment ? (1)

Le dernier étage et le plus puissant est l’augmentation du bilan de la banque centrale, soit le cœur du quantitative easing (QE).gecodia.fr/tags/quantitative+easing/ . Celle-ci peut facilement influencer le niveau de liquidité circulant dans l’économie à travers la base monétaire ou la monnaie banque centrale. En faisant tourner la planche à billet (de façon moderne, cela se fait en déposant la monnaie créée directement dans les comptes des banques privées de façon électronique), la banque centrale peut agir pour acheter les actifs qu’elle souhaite ou bien prêter à qui elle souhaite.

Ce quantitativisme influe sur l’économie à travers plusieurs canaux. Premièrement, les établissements financiers (dépositaires finaux de la monnaie créée) sont en situation durable d’excès de liquidité.

L’excès de liquidité permet donc de diminuer le risque associé à certains actifs mais aussi rend les banques moins averses aux risques (plus de problèmes de refinancement). L’objectif visé au final est que la liquidité soit réinvestie dans des actifs plus rémunérateurs. Ainsi, les primes de risques (car actifs moins risqués) sur le crédit au secteur privé sont réduite et l’activité économique est stimulée.

De plus, le QE permet aussi d’ancrer les anticipations de taux en complément d’une politique de modification des actifs détenue au bilan (cf. article Quantitative Easing : comment ? (1)).

Le quantitativisme permet de monétiser la dette publique. En effet, tant que les marchés peuvent anticiper un taux d’intérêt à court terme positif, le gouvernement doit se financer à un taux positif. Ce coût est une taxe différée sur l’activité économique future.

Pour Bernanke et Reinhart, le QE permet de réduire le coût de l’endettement public (baisse des taux longs, taux courts à presque zéro) et donc le coût d’une relance budgétaire. On est donc toujours dans une optique de stimulation de l’économie. Le QE doit être replacé dans son contexte, soit une économie au bord de la déflation. Dans cet environnement, l’effet inflationniste du QE (la taxe inflationniste) est pleinement assumé. Toutefois, les auteurs ne parlent que d’acheter de la dette sur le marché secondaire et non de financer directement l’Etat. La planche à billet à ses limites.

Il faut noter que les effets inflationnistes de ces mesures sont très incertains. Malgré 30 trillions de yen de liquidité injectée avec la planche à billet (8 % du PIB en 2006), l’inflation au Japon est restée négative de fin 1999 jusqu’au choc pétrolier de 2007-2008. La Grande Récession l’a ensuite refait largement plonger. Le lien entre masse monétaire et inflation est considéré comme très lâche par les deux auteurs (conformément à la doctrine de la Fed).

A noter aussi que le rôle du dollar est abordé même si la politique de change est du ressort du gouvernement et non de la Fed. Ben Bernanke souligne qu’une dépréciation de la devise permet de stimuler l’économie et la création monétaire. Ceci a participé à sortir l’économie américaine de la Grande Dépression en 1933-1934 (baisse de 40 % de la valeur du dollar face à l’étalon-or).