Depuis le début de la Grande Récession, la Réserve Fédérale américaine (Fed) n’a pas cessé d’innover pour soutenir l’économie américaine, une longue marche menant au quantitative easing.

Toutefois, près de 3 ans après les premières mesures, on ne peut que constater l’absence de réponse décisive de l’activité économique aux différentes impulsions monétaires. D’un côté, le quantitative easing a gonflé la base monétaire (M0, soit la monnaie banque centrale, le premier étage des agrégats monétaires) de 97 % en 2008, 21 % en 2009, puis est stable en 2010 (-0,4 %) et progresse à nouveau vivement en août 2011 (+33 % sur un an). De l’autre, l’économie US est à nouveau au bord de la récession.

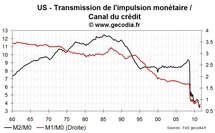

Ce décalage entre l’activisme de la Fed et les résultats prend sa source dans le gel du canal du crédit aux USA. L’impulsion monétaire ne se retrouve pas dans les agrégats monétaires plus étendus, que ce soit M1 ou M2 (l’agrégat M3 n’est plus suivi par la Fed). Les ratio M1/M0 et M2/M0 (cf. graphique ci-dessus) ne cessent de reculer depuis le lancement du premier QE. Même si un part du décrochage est mathématique (le dénominateur M0 croissant très fortement et instantanément), l’absence de reprise nette depuis 2009 montre que l’intermédiation ne fonctionne plus aux Etats-Unis. Le système bancaire américain ne transforme pas la liquidité en crédit.

Toutefois, près de 3 ans après les premières mesures, on ne peut que constater l’absence de réponse décisive de l’activité économique aux différentes impulsions monétaires. D’un côté, le quantitative easing a gonflé la base monétaire (M0, soit la monnaie banque centrale, le premier étage des agrégats monétaires) de 97 % en 2008, 21 % en 2009, puis est stable en 2010 (-0,4 %) et progresse à nouveau vivement en août 2011 (+33 % sur un an). De l’autre, l’économie US est à nouveau au bord de la récession.

Ce décalage entre l’activisme de la Fed et les résultats prend sa source dans le gel du canal du crédit aux USA. L’impulsion monétaire ne se retrouve pas dans les agrégats monétaires plus étendus, que ce soit M1 ou M2 (l’agrégat M3 n’est plus suivi par la Fed). Les ratio M1/M0 et M2/M0 (cf. graphique ci-dessus) ne cessent de reculer depuis le lancement du premier QE. Même si un part du décrochage est mathématique (le dénominateur M0 croissant très fortement et instantanément), l’absence de reprise nette depuis 2009 montre que l’intermédiation ne fonctionne plus aux Etats-Unis. Le système bancaire américain ne transforme pas la liquidité en crédit.

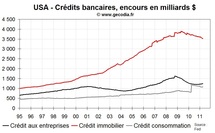

Ceci est aussi illustré par les flux de crédits. L’encours de crédits bancaires aux ménages (immobilier + consommation) recule toujours et celui aux entreprises (commercial & industrial) est atone. Malgré 1 815 milliards $ injectés par la Fed via l’augmentation de la base monétaire entre août 2008 et août 2011, les crédits au secteur privé non financier ont reculé de près de 120 milliards $.

Pourquoi est-ce important ?

La Fed pourra faire autant de QE qu’elle le souhaite, si le système financier n’utilise pas cette liquidité pour financer l’économie, l’effet d’entraînement sera au mieux très faible. C’est ce qu’on observe depuis 3 ans.

La banque centrale américaine a opté en septembre pour une nouvelle stratégie. L’idée est de faire baisser les taux d’intérêt à long terme, d’écraser la courbe des taux. En réduisant les taux d’intérêt, la Fed espère stimuler la demande de crédit ainsi que pousser les investisseurs à chercher plus de rendement (donc à financer le secteur privé).

Toutefois, l’ajustement de l’endettement, notamment pour les ménages américains, persiste. Dans ce contexte, parier sur un rebond de la demande de dette paraît optimiste.

La Fed a perdu sa force de frappe monétaire. Elle est acculée à chercher des solutions peu orthodoxes sans aucune certitude sur leur efficacité. En ce sens, la politique monétaire des USA est désormais dans le même cul de sac que celle du Japon. Depuis 15 ans, la BoJ n’a jamais réussi à trouver le bon tempo et la bonne mesure pour faire sortir l’économie japonaise de la stagnation.

Pourquoi est-ce important ?

La Fed pourra faire autant de QE qu’elle le souhaite, si le système financier n’utilise pas cette liquidité pour financer l’économie, l’effet d’entraînement sera au mieux très faible. C’est ce qu’on observe depuis 3 ans.

La banque centrale américaine a opté en septembre pour une nouvelle stratégie. L’idée est de faire baisser les taux d’intérêt à long terme, d’écraser la courbe des taux. En réduisant les taux d’intérêt, la Fed espère stimuler la demande de crédit ainsi que pousser les investisseurs à chercher plus de rendement (donc à financer le secteur privé).

Toutefois, l’ajustement de l’endettement, notamment pour les ménages américains, persiste. Dans ce contexte, parier sur un rebond de la demande de dette paraît optimiste.

La Fed a perdu sa force de frappe monétaire. Elle est acculée à chercher des solutions peu orthodoxes sans aucune certitude sur leur efficacité. En ce sens, la politique monétaire des USA est désormais dans le même cul de sac que celle du Japon. Depuis 15 ans, la BoJ n’a jamais réussi à trouver le bon tempo et la bonne mesure pour faire sortir l’économie japonaise de la stagnation.