Après un échec de ses emprunts à court terme , l’Italie se finance à moyen terme à des taux records et dans un contexte de demande très basse. Les investisseurs ont très mal reçu les émissions de dettes à 5 ans et 10 ans du Trésor italien.

L’Etat italien cherchait à obtenir entre 2,5 et 3,5 milliards € à 3 ans (échéance novembre 2014) et entre 2,5 et 4,5 milliards € à près de 10 ans (échéances septembre 2020 et mars 2022). Les résultats sont une nouvelle fois calamiteux pour la stabilité des finances publiques italiennes.

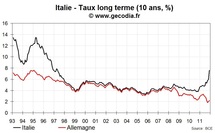

Les taux sont en très forte hausse par rapport aux dernières émissions et surtout ils sont supérieurs aux taux du marché secondaire . A 3 ans, l’enchère s’est faite sur un taux moyen de 7,89 %. A long terme, les taux sont plus bas mais toujours au-dessus de 7 %, avec 7,28 % pour l’échéance 2020 et 7,56 % pour celle de 2022. A titre de comparaison, l’Allemagne emprunte à 2 ans autour de 0,5 % et à 30 ans sous les 3 %. Par rapport aux dernières émissions de dettes aux mêmes maturités, les taux dérapent. En octobre dernier, l’Etat italien empruntait à 4,9 % à 3 ans et 6,1 % à 10 ans.

Le Trésor n’a pas pu atteindre la fourchette haute qu’il s’était fixé, avec une levée de 7,5 milliards € (la dette 2020 rate son objectif car il y a trop d’offres non compétitives). Toutefois, les offres « compétitives » conservent des rapports demande/offre corrects, avec 1,5 à 3 ans, 1,54 pour 2020 et 1,34 pour 2022. Mais, il ne faut pas se leurrer, ces ratios sont faibles et les investisseurs qui restent demandent des primes de risque très conséquentes.

Ces adjudications de dette propulsent les taux effectivement payés à un niveau inédits depuis le milieu des années 90. Un scénario de défaut semble désormais le scénario central des investisseurs, détenir de la dette court terme étant jugé plus risqué (taux plus élevés) que pour du long terme.

D’ici à la fin décembre, le Trésor va encore faire appel 2 fois au marché pour placer de la dette à moyen et long terme et 2 fois pour de la dette à court terme.

La « boule de neige » sur la dette est là. L’Italie va devoir rembourser 330 milliards € de dette en 2012 (y compris dette court terme) et trouver 30 milliards € pour son déficit. Si la situation perdure, la facture passera au-dessus des 400 milliards €. Il sera difficile de trouver assez d’investisseurs pour acheter autant d’obligations.

Le coût d’un plan d’aide à l’Italie dépasserait 600 milliards € sur 2012 et 2013. Des rumeurs circulent sur une demande d’intervention du FMI à hauteur de 400 à 600 milliards € (selon le journal italien La Stampa), ce que l’institution internationale dément.

Ceci paraît d’autant plus fantaisiste que le FMI n’a que 390 milliards $ de réserve pour intervenir. L’Italie ne peut pas consommer à elle seule l’intégralité des ressources du Fonds.

Reste la BCE et le quantitative easing. Mais, les obstacles sont nombreux.

L’Etat italien cherchait à obtenir entre 2,5 et 3,5 milliards € à 3 ans (échéance novembre 2014) et entre 2,5 et 4,5 milliards € à près de 10 ans (échéances septembre 2020 et mars 2022). Les résultats sont une nouvelle fois calamiteux pour la stabilité des finances publiques italiennes.

Les taux sont en très forte hausse par rapport aux dernières émissions et surtout ils sont supérieurs aux taux du marché secondaire . A 3 ans, l’enchère s’est faite sur un taux moyen de 7,89 %. A long terme, les taux sont plus bas mais toujours au-dessus de 7 %, avec 7,28 % pour l’échéance 2020 et 7,56 % pour celle de 2022. A titre de comparaison, l’Allemagne emprunte à 2 ans autour de 0,5 % et à 30 ans sous les 3 %. Par rapport aux dernières émissions de dettes aux mêmes maturités, les taux dérapent. En octobre dernier, l’Etat italien empruntait à 4,9 % à 3 ans et 6,1 % à 10 ans.

Le Trésor n’a pas pu atteindre la fourchette haute qu’il s’était fixé, avec une levée de 7,5 milliards € (la dette 2020 rate son objectif car il y a trop d’offres non compétitives). Toutefois, les offres « compétitives » conservent des rapports demande/offre corrects, avec 1,5 à 3 ans, 1,54 pour 2020 et 1,34 pour 2022. Mais, il ne faut pas se leurrer, ces ratios sont faibles et les investisseurs qui restent demandent des primes de risque très conséquentes.

Ces adjudications de dette propulsent les taux effectivement payés à un niveau inédits depuis le milieu des années 90. Un scénario de défaut semble désormais le scénario central des investisseurs, détenir de la dette court terme étant jugé plus risqué (taux plus élevés) que pour du long terme.

D’ici à la fin décembre, le Trésor va encore faire appel 2 fois au marché pour placer de la dette à moyen et long terme et 2 fois pour de la dette à court terme.

La « boule de neige » sur la dette est là. L’Italie va devoir rembourser 330 milliards € de dette en 2012 (y compris dette court terme) et trouver 30 milliards € pour son déficit. Si la situation perdure, la facture passera au-dessus des 400 milliards €. Il sera difficile de trouver assez d’investisseurs pour acheter autant d’obligations.

Le coût d’un plan d’aide à l’Italie dépasserait 600 milliards € sur 2012 et 2013. Des rumeurs circulent sur une demande d’intervention du FMI à hauteur de 400 à 600 milliards € (selon le journal italien La Stampa), ce que l’institution internationale dément.

Ceci paraît d’autant plus fantaisiste que le FMI n’a que 390 milliards $ de réserve pour intervenir. L’Italie ne peut pas consommer à elle seule l’intégralité des ressources du Fonds.

Reste la BCE et le quantitative easing. Mais, les obstacles sont nombreux.