Les Credit Default Swap (CDS) en Europe continuent de s’envoler (cf. tableau ci-dessous). Ces instruments financiers sont (à la base) des assurances contre un risque de défaut. Plus la prime est élevée, plus l’acheteur du CDS est près à payer cher pour se couvrir contre un non-remboursement. Il est donc très clair que les investisseurs sont en train de réévaluer à la hausse le risque sur les dettes publiques en zone euro.

En dehors du cas extrême de la Grèce (CDS 5 ans à près de 2 500 pb, soit une quasi-certitude d’un défaut), la progression est désormais au-delà des seuils d’alerte pour le Portugal et l’Irlande (CDS à près de 900 pb). Plus inquiétant, la défiance sur la dette obligataire d’Etat commence à devenir très inquiétante pour l’Espagne (proche de 320 pb) et atteint des seuils d’alerte pour l’Italie (210 pb) et la Belgique (180 pb). La progression, sur le début de l’année, est particulièrement forte en Espagne et en Belgique.

Pour aller plus loin et consulter nos derniers articles sur la crise de la dette, vous pouvez consulter notre dossier [crise de la dette en zone euro]:http://www.gecodia.fr/tags/crise+de+la+dette/ .

Impacts économiques

Le risque de contagion est donc évident. Il faut noter que le CDS de la France progresse aussi graduellement et atteint désormais un plus haut historique à 90 pb. La contagion est aussi visible dans les CDS du secteur bancaire en Europe.

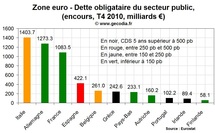

Or, l’impact sur le système financier est déjà majeur uniquement avec la Grèce (250 milliards € pour les seules obligations d’Etat), alors inutile de dire qu’avec les 420 milliards € espagnols et les 1 400 milliards € italiens, on change de dimension… La déflagration sur la Grèce risque donc de provoquer une nouvelle crise financière majeure à l’échelle européenne mais aussi mondiale.

Remarque :

La prime pour le CDS est exprimée en point de base (100 pb = 1 %) et correspond au montant qu’il faut payer pour acheter une protection sur 1 000 000 € (ou $). Un CDS à 100 pb implique une prime de 1 %, soit 10 000 $ pour s’assurer contre le défaut.

En dehors du cas extrême de la Grèce (CDS 5 ans à près de 2 500 pb, soit une quasi-certitude d’un défaut), la progression est désormais au-delà des seuils d’alerte pour le Portugal et l’Irlande (CDS à près de 900 pb). Plus inquiétant, la défiance sur la dette obligataire d’Etat commence à devenir très inquiétante pour l’Espagne (proche de 320 pb) et atteint des seuils d’alerte pour l’Italie (210 pb) et la Belgique (180 pb). La progression, sur le début de l’année, est particulièrement forte en Espagne et en Belgique.

Pour aller plus loin et consulter nos derniers articles sur la crise de la dette, vous pouvez consulter notre dossier [crise de la dette en zone euro]:http://www.gecodia.fr/tags/crise+de+la+dette/ .

Impacts économiques

Le risque de contagion est donc évident. Il faut noter que le CDS de la France progresse aussi graduellement et atteint désormais un plus haut historique à 90 pb. La contagion est aussi visible dans les CDS du secteur bancaire en Europe.

Or, l’impact sur le système financier est déjà majeur uniquement avec la Grèce (250 milliards € pour les seules obligations d’Etat), alors inutile de dire qu’avec les 420 milliards € espagnols et les 1 400 milliards € italiens, on change de dimension… La déflagration sur la Grèce risque donc de provoquer une nouvelle crise financière majeure à l’échelle européenne mais aussi mondiale.

Remarque :

La prime pour le CDS est exprimée en point de base (100 pb = 1 %) et correspond au montant qu’il faut payer pour acheter une protection sur 1 000 000 € (ou $). Un CDS à 100 pb implique une prime de 1 %, soit 10 000 $ pour s’assurer contre le défaut.

CDS 5 ans pour les dettes obligataires des gouvernements de la zone euro

| © www.gecodia.fr CDS sur les obligations d'Etat (5 ans, en pb) | Variation | |||||||||||||

| 2008 | 2009 | 2010 | juin | sept | 20/6 | 21/6 | 22/6 | 23/6 | 24/6 | 27/6 | 1er jan. | Hebdo | Jour | |

| Pays core | % | En pb (100 pb = 1%) | ||||||||||||

| Allemagne | 47 | 27 | 39 | 43 | 39 | 42 | 42 | 43 | 43 | 45 | 47 | 7 | 5 | 2 |

| France | 56 | 31 | 77 | 80 | 79 | 83 | 83 | 83 | 83 | 89 | 93 | 15 | 10 | 4 |

| Pays-Bas | 88 | 31 | 50 | 48 | 46 | 36 | 36 | 36 | 36 | 40 | 41 | -8 | 6 | 1 |

| Autriche | 85 | 85 | 73 | 75 | 84 | 70 | 70 | 68 | 68 | 71 | 73 | 1 | 3 | 2 |

| Pays intermédiaires | % | En pb (100 pb = 1%) | ||||||||||||

| Finlande | 61 | 29 | 28 | 30 | 30 | 33 | 33 | 35 | 35 | 40 | 41 | 14 | 8 | 2 |

| Belgique | 63 | 54 | 134 | 111 | 126 | 152 | 152 | 150 | 150 | 165 | 175 | 41 | 23 | 10 |

| Italie | 164 | 109 | 188 | 236 | 195 | 177 | 177 | 177 | 177 | 202 | 211 | 23 | 34 | 9 |

| Pays périphériques | % | En pb (100 pb = 1%) | ||||||||||||

| Espagne | - | 111 | 256 | 253 | 230 | 291 | 291 | 278 | 278 | 304 | 315 | 59 | 25 | 12 |

| Portugal | 92 | 91 | 438 | 331 | 409 | 809 | 809 | 809 | 809 | 867 | 893 | 455 | 84 | 27 |

| Irlande | - | 156 | 527 | 258 | 458 | 803 | 803 | 796 | 796 | 846 | 881 | 355 | 78 | 35 |

| Grèce | 230 | 281 | 886 | 755 | 793 | 1920 | 1920 | 1955 | 1955 | 2332 | 2477 | 1591 | 557 | 145 |