La crise de la dette en zone euro peut-elle dégénérer en crise financière mondiale ? Si l’on considère l’exposition des principaux systèmes bancaires des pays développés au risque de défaut de PIGS, la question est légitime.

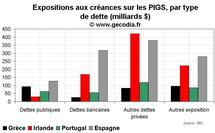

Selon la BRI, au T1 2010 (données évoluant peu dans le temps, surtout en période de marché bloqué), les banques étrangères détenaient pour 313 milliards $ d’obligations d’État grecques, irlandaises, portugaises ou espagnoles (3 % du PIB de la zone euro). Si l’on rajoute l’ensemble des créances sur les PIGS (bancaire + secteur privé + produits dérivés), on arrive à un total de 2 563 milliards $, soit 22 % du PIB de la zone euro !

Selon la BRI, au T1 2010 (données évoluant peu dans le temps, surtout en période de marché bloqué), les banques étrangères détenaient pour 313 milliards $ d’obligations d’État grecques, irlandaises, portugaises ou espagnoles (3 % du PIB de la zone euro). Si l’on rajoute l’ensemble des créances sur les PIGS (bancaire + secteur privé + produits dérivés), on arrive à un total de 2 563 milliards $, soit 22 % du PIB de la zone euro !

Il faut remarquer que le risque n’est pas uniquement lié au défaut mais aussi à la dépréciation des actifs liée à la hausse des spreads des PIGS, la valeur d’une obligation devenant de plus en plus faible quand les taux d’intérêt montent. Ainsi, les niveaux actuels de taux sur les marchés secondaires pour les dettes publiques des PIGS entraînent déjà des pertes dans les portefeuilles des banques, pertes qui vont se traduire par des dépréciations d’actifs. En outre, le gros du problème est bien souvent la dette privée (Irlande ou Espagne). Hors, la dette bancaire est souvent garantie en partie par l’État. Un défaut de l’État aurait donc des répercussions au-delà des obligations d’État. Ainsi, la crise actuelle en zone euro est avant tout une crise de l’endettement excessif de certaines économies.

Les banques allemandes sont en première ligne avec une exposition totale de 521 milliards $. La France n’est pas loin, à 491 milliards $, avec Si l’on rajoute les sociétés d’assurance, non compatibilités ici, on voit que les systèmes financiers allemands et français sont très vulnérables. Ceci explique la position intransigeante de l’Allemagne et de la France à l’égard de tout défaut ou restructuration de la dette. Même si pour l’Irlande, l’austérité budgétaire imposée est déraisonnable. Remarquons aussi que les banques des USA ou du Royaume-Uni (surtout via l’Irlande et l’Espagne dans les 2 cas) sont aussi fortement exposées.

Les banques allemandes sont en première ligne avec une exposition totale de 521 milliards $. La France n’est pas loin, à 491 milliards $, avec Si l’on rajoute les sociétés d’assurance, non compatibilités ici, on voit que les systèmes financiers allemands et français sont très vulnérables. Ceci explique la position intransigeante de l’Allemagne et de la France à l’égard de tout défaut ou restructuration de la dette. Même si pour l’Irlande, l’austérité budgétaire imposée est déraisonnable. Remarquons aussi que les banques des USA ou du Royaume-Uni (surtout via l’Irlande et l’Espagne dans les 2 cas) sont aussi fortement exposées.

Pour mémoire, nous pensons que l’Espagne n’a pas besoin d’aide. Le Portugal oui, vu sa situation budgétaire et les taux d’intérêt sur les obligations portugaises.

En conclusion, le risque total est important pour le système financier international. Les banques allemandes et françaises en portent la plus large part. Actuellement, les plans d’aide ont permis d’écarter les risques de défaut et donc de limiter les pertes. Toutefois, les dépréciations d’actifs seront inévitables, compte tenu de la dévalorisation des obligations d’État des PIGS. Si – comme nous le pensons – la crise s’apaise une fois que l’Espagne aura convaincu les marchés de sa capacité à éviter tout recours à une aide extérieure, les pertes sont gérables à court terme.

En revanche, à moyen terme, la restructuration inévitable, à nos yeux, de la dette bancaire en Irlande et de la dette publique en Grèce pourrait déstabiliser les banques en France (liée à la Grèce), en Allemagne et au UK (liés à l’Irlande). La gestion de la crise actuellement ne fait que différer les problèmes sans rien régler au fond. Les Japonais ont fait cela durant les années 90, ils l’ont payé très chers par la suite (déflation + banques zombies !).

En conclusion, le risque total est important pour le système financier international. Les banques allemandes et françaises en portent la plus large part. Actuellement, les plans d’aide ont permis d’écarter les risques de défaut et donc de limiter les pertes. Toutefois, les dépréciations d’actifs seront inévitables, compte tenu de la dévalorisation des obligations d’État des PIGS. Si – comme nous le pensons – la crise s’apaise une fois que l’Espagne aura convaincu les marchés de sa capacité à éviter tout recours à une aide extérieure, les pertes sont gérables à court terme.

En revanche, à moyen terme, la restructuration inévitable, à nos yeux, de la dette bancaire en Irlande et de la dette publique en Grèce pourrait déstabiliser les banques en France (liée à la Grèce), en Allemagne et au UK (liés à l’Irlande). La gestion de la crise actuellement ne fait que différer les problèmes sans rien régler au fond. Les Japonais ont fait cela durant les années 90, ils l’ont payé très chers par la suite (déflation + banques zombies !).