S&P et Moody’s, deux des plus importantes agences de notation ont mis sous revu l’ensemble des notes des pays de la zone euro (et des institutions liées type FESF, sécurité sociale…). Les perspectives sont négatives, c'est-à-dire que sauf surprise, les agences abaisseront les notations sur les dettes publiques. Un consensus très large se dégage sur le fait que les triple A, notamment celui de la France, seront perdus à la fois chez S&P et Moody’s.

Ces dégradations éventuelles ne sont pas sans conséquences sur les bilans bancaires. La réglementation impose aux établissements bancaires européens de détenir une fraction de la valeur des obligations sous la forme de fonds propres (cf. modalité de calcul du ratio de solvabilité pour les banques françaises). Cette part de fonds propres dépend de la « qualité » des obligations, donc de la note accordée par une agence de notation.

Pour les obligations d’Etat, si l’obligation est notée AAA et AA- (4 premières notes de S&P – cf. tableau ci-dessous), la pondération appliquée est 0 %. La pondération passe à 20 % pour une note entre A+ et A-, puis à 50 % pour une note entre BBB+ à BBB-, puis 100 % entre BB+ et B- et enfin 150 % sous CCC.

Les seuils importants ayant un impact significatif sur les fonds propres sont donc AA-, A-, BBB- (seuil des obligations « pourries ») et enfin B-. Or, l’Espagne (notée AA- par S&P), l’Italie (notée A) et la Belgique (notée AA) sont à un ou deux crans de ces niveaux.

L’impact négatif sur les ratios réglementaires portera principalement sur les pays périphériques (Italie, Espagne et Belgique) et leurs banques, augmentant le besoin de recapitalisation et la défiance envers les dettes publiques. L’intervention de la BCE (211 milliards € d’achats d’obligations publiques) a été suffisante pour permettre aux banques étrangères de se délester mais trop faible pour ne pas laisser les banques locales lourdement exposées. Pour les pays actuellement AAA, on resterait encore au-dessus du seuil de AA- (sauf grosse surprise avec des dégradations de plus de 3 crans). Même si les banques appliquent en interne des pondérations plus lisses (progressives et non par seuil), la pression sur les fonds propres sera faible. Toutefois, le risque pour les pays « core » existe (contagion, crise interbancaire) et la marge sera ensuite réduite.

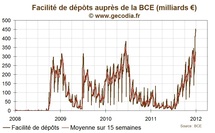

Ceci explique que les banques européennes stockent des montants jamais vus de cash auprès de la Banque centrale Européenne (BCE). Pour se prémunir d’un risque de liquidité, les sommes placées sur la facilité marginale de dépôts dépassent désormais 450 milliards d’euros début 2012 malgré une rémunération médiocre (0,25 % de rémunération contre 1,36 % pour l’Euribor 3 mois).

Ces dégradations éventuelles ne sont pas sans conséquences sur les bilans bancaires. La réglementation impose aux établissements bancaires européens de détenir une fraction de la valeur des obligations sous la forme de fonds propres (cf. modalité de calcul du ratio de solvabilité pour les banques françaises). Cette part de fonds propres dépend de la « qualité » des obligations, donc de la note accordée par une agence de notation.

Pour les obligations d’Etat, si l’obligation est notée AAA et AA- (4 premières notes de S&P – cf. tableau ci-dessous), la pondération appliquée est 0 %. La pondération passe à 20 % pour une note entre A+ et A-, puis à 50 % pour une note entre BBB+ à BBB-, puis 100 % entre BB+ et B- et enfin 150 % sous CCC.

Les seuils importants ayant un impact significatif sur les fonds propres sont donc AA-, A-, BBB- (seuil des obligations « pourries ») et enfin B-. Or, l’Espagne (notée AA- par S&P), l’Italie (notée A) et la Belgique (notée AA) sont à un ou deux crans de ces niveaux.

L’impact négatif sur les ratios réglementaires portera principalement sur les pays périphériques (Italie, Espagne et Belgique) et leurs banques, augmentant le besoin de recapitalisation et la défiance envers les dettes publiques. L’intervention de la BCE (211 milliards € d’achats d’obligations publiques) a été suffisante pour permettre aux banques étrangères de se délester mais trop faible pour ne pas laisser les banques locales lourdement exposées. Pour les pays actuellement AAA, on resterait encore au-dessus du seuil de AA- (sauf grosse surprise avec des dégradations de plus de 3 crans). Même si les banques appliquent en interne des pondérations plus lisses (progressives et non par seuil), la pression sur les fonds propres sera faible. Toutefois, le risque pour les pays « core » existe (contagion, crise interbancaire) et la marge sera ensuite réduite.

Ceci explique que les banques européennes stockent des montants jamais vus de cash auprès de la Banque centrale Européenne (BCE). Pour se prémunir d’un risque de liquidité, les sommes placées sur la facilité marginale de dépôts dépassent désormais 450 milliards d’euros début 2012 malgré une rémunération médiocre (0,25 % de rémunération contre 1,36 % pour l’Euribor 3 mois).

| © www.gecodia.fr | |||||

| Notation des agences | |||||

| Obligations d'Etat (note au 02/01/2012) | Echelle | ||||

| Zone euro | S&P | Moody's | S&P | Moody's | |

| Allemagne | AAA | Aaa | AAA | Aaa | |

| France | AAA | Aaa | AA+ | Aa1 | |

| Italie | A | A2 | AA | Aa2 | |

| Espagne | AA- | A1 | AA- | Aa3 | |

| Pays-Bas | AAA | Aaa | A+ | A1 | |

| Autriche | AAA | Aaa | A | A2 | |

| Finlande | AAA | Aaa | A- | A3 | |

| Luxembourg | AAA | Aaa | BBB+ | Baa1 | |

| Belgique | AA | Aa3 | BBB | Baa2 | |

| Grece | CC | Ca | BBB- | Baa3 | |

| Pays Bas | AAA | Aaa | BB+ | Ba1 | |

| Autriche | AAA | Aaa | BB | Ba2 | |

| Portugal | BBB- | Ba2 | BB- | Ba3 | |

| Irlande | BBB+ | Ba1 | B+ | B1 | |

| Finlande | AAA | Aaa | B | B2 | |

| Europe | S&P | Moody's | B- | B3 | |

| Royaume-Uni (UK) | AAA | Aaa | CCC+ | Caa1 | |

| Suisse | AAA | Aaa | CCC | Caa2 | |

| Russie | BBB | Baa1 | CCC- | Caa3 | |

| Suede | AAA | Aaa | CC | Ca | |

| Norvege | AAA | Aaa | C | ||

| Islande | BBB- | Baa3 | D | C | |

| Pologne | A- | A2 | |||

| Hongrie | BB+ | Ba1 | |||