Selon la BRI, le [risque financier représenté par la Grèce, l’Irlande et le Portugal fin 2010]b représentait pour les investisseurs bancaires 82,2 milliards € pour la seule dette publique et un colossale 895,5 milliards € en incluant les dettes du secteur privé et les produits dérivés. Il ne s’agit ici que du risque porté par le système bancaire (assureurs non inclus).

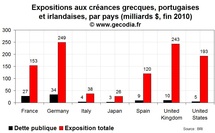

Concernant la seule dette publique, les banques étrangères les plus exposées sont allemandes et françaises (cf. graphique ci-dessus) avec respectivement 34 et 27 milliards €, soit près de 56 % du risque total porté par le secteur bancaire international. Viennent ensuite les banques anglaises (11 milliards €, dont 4,5 de dette irlandaise) et les banques espagnoles (9 milliards €, quasiment que de la dette publique portugaise).

Mais c’est l’exposition à la dette privée qui fait exploser le problème et surtout les créances irlandaises. En cumulant les créances bancaires (85 milliards €) et les créances non bancaires (357 milliards €), le seul secteur privé de l’Irlande représente la moitié du risque total porté par le système bancaire international.

Concernant la Grèce, le risque de défaut sur la dette publique représente 17 milliards € pour les banques allemandes et 11 milliards € pour les banques françaises (70 % total). En ajoutant la dette privée grecque, la facture monte à 49 milliards € pour le système bancaire français et 30 milliards € pour l’Allemagne et il faut remarquer que les banques américaines sont aussi exposées (31 milliards €).

Impacts économiques

Nous l’avons déjà signalé, le risque sur la dette publique n’est que la partie émergée de l’iceberg. Un défaut sur la dette d’un Etat aura pour conséquence quasi-certaine une faillite bancaire dans ce pays (banques locales sont les plus exposées) et partant un risque sur l’ensemble de la dette privé. La facture est alors multipliée par 4 en Grèce, 9 au Portugal et 35 (!) en Irlande.

C’est pour cette raison qu’un défaut grec (ou une restructuration imposée) est impossible à envisager. D’une part parce que le risque total est conséquent pour les banques françaises, allemandes et américaines et qu’une nouvelle crise de liquidité et de confiance sur le marché interbancaire n’est pas exclue, soit une situation similaire à celle de fin 2008 après Lehman. D’autre part, la possible contagion au Portugal et surtout à l’Irlande ferait exploser les compteurs.

Concernant la seule dette publique, les banques étrangères les plus exposées sont allemandes et françaises (cf. graphique ci-dessus) avec respectivement 34 et 27 milliards €, soit près de 56 % du risque total porté par le secteur bancaire international. Viennent ensuite les banques anglaises (11 milliards €, dont 4,5 de dette irlandaise) et les banques espagnoles (9 milliards €, quasiment que de la dette publique portugaise).

Mais c’est l’exposition à la dette privée qui fait exploser le problème et surtout les créances irlandaises. En cumulant les créances bancaires (85 milliards €) et les créances non bancaires (357 milliards €), le seul secteur privé de l’Irlande représente la moitié du risque total porté par le système bancaire international.

Concernant la Grèce, le risque de défaut sur la dette publique représente 17 milliards € pour les banques allemandes et 11 milliards € pour les banques françaises (70 % total). En ajoutant la dette privée grecque, la facture monte à 49 milliards € pour le système bancaire français et 30 milliards € pour l’Allemagne et il faut remarquer que les banques américaines sont aussi exposées (31 milliards €).

Impacts économiques

Nous l’avons déjà signalé, le risque sur la dette publique n’est que la partie émergée de l’iceberg. Un défaut sur la dette d’un Etat aura pour conséquence quasi-certaine une faillite bancaire dans ce pays (banques locales sont les plus exposées) et partant un risque sur l’ensemble de la dette privé. La facture est alors multipliée par 4 en Grèce, 9 au Portugal et 35 (!) en Irlande.

C’est pour cette raison qu’un défaut grec (ou une restructuration imposée) est impossible à envisager. D’une part parce que le risque total est conséquent pour les banques françaises, allemandes et américaines et qu’une nouvelle crise de liquidité et de confiance sur le marché interbancaire n’est pas exclue, soit une situation similaire à celle de fin 2008 après Lehman. D’autre part, la possible contagion au Portugal et surtout à l’Irlande ferait exploser les compteurs.