Les investisseurs sur le marché obligataire continuent de se délester de leur dette publique, sauf pour la dette allemande. La tension progresse encore cet après-midi, avec des spreads qui vont un peu plus haut, y compris pour des états actuellement notés AAA (France, Autriche).

La focalisation sur le cercle vicieux entre croissance faible (et bientôt récession), soutenabilité budgétaire et qualité de la dette persiste cet après-midi. Cette incertitude pousse les principaux investisseurs (banques mais aussi assureurs et fonds de placement) à se délester des obligations d’Etat qui posent problème. On a donc des « gros » qui visiblement ne veulent plus que de la dette allemande (ou hollandaise et finlandaise à la rigueur). Cette pression vendeuse envoie les taux toujours plus haut.

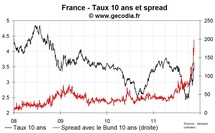

La France est un peu plus en difficulté, avec un taux 10 ans qui dépasse désormais 3,6 % et un spread 10 ans français à 198 pb (cf. tableau ci-dessous). Les taux s’écartent désormais nettement de ceux de l’Allemagne pour toutes les maturités. Le spread 10 ans est donc juste sous un nouveau seuil psychologique (les chiffre ronds ça marque l’esprit, y compris sur les marchés).

On peut remarquer que la dérive des spreads français, mais aussi autrichiens, vont dans le sens d’une réévaluation en profondeur de la qualité des signatures de ces états. Les marchés ont acté la perte du AAA de la France et l’Autriche. Rappelons que lorsque de spread italien a dépassé 300 pb, l’agence de notation la plus sensible à la conjoncture (S&P) a décidé d’abaisser la note de l’Italie à A.

Jeudi, l’Agence France Trésor va émettre entre 6,8 et 8,2 milliards € d’obligations à moyen terme long terme (tout le spectre de 2 ans à 10 ans) selon la demande. Un vrai test pour la demande. La crise de liquidité (manque d’acheteur) peut aussi toucher les états.

Sur les états périphériques, les taux italiens dépassent à nouveau 7 % à 10 et 30 ans et le taux 2 ans revient ) 6,6 %. Logiquement, les spreads suivent. L’Espagne et la Belgique souffrent aussi aujourd’hui.

La focalisation sur le cercle vicieux entre croissance faible (et bientôt récession), soutenabilité budgétaire et qualité de la dette persiste cet après-midi. Cette incertitude pousse les principaux investisseurs (banques mais aussi assureurs et fonds de placement) à se délester des obligations d’Etat qui posent problème. On a donc des « gros » qui visiblement ne veulent plus que de la dette allemande (ou hollandaise et finlandaise à la rigueur). Cette pression vendeuse envoie les taux toujours plus haut.

La France est un peu plus en difficulté, avec un taux 10 ans qui dépasse désormais 3,6 % et un spread 10 ans français à 198 pb (cf. tableau ci-dessous). Les taux s’écartent désormais nettement de ceux de l’Allemagne pour toutes les maturités. Le spread 10 ans est donc juste sous un nouveau seuil psychologique (les chiffre ronds ça marque l’esprit, y compris sur les marchés).

On peut remarquer que la dérive des spreads français, mais aussi autrichiens, vont dans le sens d’une réévaluation en profondeur de la qualité des signatures de ces états. Les marchés ont acté la perte du AAA de la France et l’Autriche. Rappelons que lorsque de spread italien a dépassé 300 pb, l’agence de notation la plus sensible à la conjoncture (S&P) a décidé d’abaisser la note de l’Italie à A.

Jeudi, l’Agence France Trésor va émettre entre 6,8 et 8,2 milliards € d’obligations à moyen terme long terme (tout le spectre de 2 ans à 10 ans) selon la demande. Un vrai test pour la demande. La crise de liquidité (manque d’acheteur) peut aussi toucher les états.

Sur les états périphériques, les taux italiens dépassent à nouveau 7 % à 10 et 30 ans et le taux 2 ans revient ) 6,6 %. Logiquement, les spreads suivent. L’Espagne et la Belgique souffrent aussi aujourd’hui.

| © www.gecodia.fr | ||||||||

| Marché obligataire zone euro | 15/11/2011 | 14/11/2011 | ||||||

| Taux des obligations d'Etat | 2 ans | 5 ans | 10 ans | 30 ans | 2 ans | 5 ans | 10 ans | 30 ans |

| Allemagne | 0.29 | 0.82 | 1.66 | 2.48 | 0.30 | 0.87 | 1.70 | 2.52 |

| France | 1.81 | 2.70 | 3.64 | 4.51 | 1.64 | 2.46 | 3.46 | 4.29 |

| Italie | 6.58 | 6.92 | 7.05 | 7.59 | 6.24 | 6.68 | 6.77 | 7.42 |

| Espagne | 5.26 | 5.58 | 6.33 | 6.93 | 4.92 | 5.40 | 6.34 | 6.80 |

| Belgique | 3.82 | 4.32 | 4.90 | 5.41 | 3.44 | 4.08 | 4.65 | 5.13 |

| Grèce | 133.74 | 47.60 | 41.62 | 20.65 | 110.58 | 40.06 | 36.20 | 19.92 |

| Pays Bas | 0.79 | 1.65 | 2.43 | 2.60 | 0.61 | 1.48 | 2.37 | 2.60 |

| Autriche | 1.67 | 2.63 | 3.62 | 4.21 | 1.56 | 2.51 | 3.42 | 4.01 |

| Portugal | 16.96 | 13.52 | 11.39 | 9.19 | 16.71 | 13.69 | 11.64 | 9.24 |

| Irlande | 8.47 | 8.14 | 8.25 | - | 8.14 | 7.94 | 8.02 | - |

| Finlande | 0.82 | 1.53 | 2.52 | - | 0.68 | 1.45 | 2.43 | - |

| 15/11/2011 | Variation (jour) | |||||||

| Spread avec le bund Allemand (pb) | 2 ans | 5 ans | 10 ans | 30 ans | 2 ans | 5 ans | 10 ans | 30 ans |

| France | 152 | 188 | 198 | 203 | 18 | 29 | 23 | 27 |

| Italie | 629 | 611 | 538 | 511 | 35 | 29 | 32 | 21 |

| Espagne | 497 | 476 | 467 | 445 | 36 | 22 | 3 | 17 |

| Belgique | 353 | 350 | 324 | 293 | 40 | 29 | 29 | 33 |

| Grèce | 13 345 | 4 679 | 3 996 | 1 817 | 2 317 | 759 | 545 | 78 |

| Pays Bas | 50 | 84 | 76 | 12 | 20 | 23 | 10 | 4 |

| Autriche | 138 | 181 | 196 | 173 | 13 | 17 | 25 | 25 |

| Portugal | 1 667 | 1 271 | 973 | 671 | 27 | -12 | -21 | -1 |

| Irlande | 818 | 732 | 659 | - | 34 | 25 | 27 | - |

| Finlande | 54 | 72 | 85 | - | 16 | 13 | 12 | - |

| 100 pb = 1 % | Vert : resserement du spread | |||||||

| Rouge : écartement du spread | ||||||||